ソニー損害保険株式会社

~火災保険の値上げ前に確認して適切な補償を~

ソニー損害保険株式会社(代表取締役社長:坪田 博行、本社:東京都大田区、以下「ソニー損保」)では、適切な火災保険の選び方や見直し方を多くの方に知ってもらうために、さまざまな情報発信を行っております。

今回は火災保険料が2024年10月に改定されることをうけ、ファイナンシャルプランナーである清水香さん監修のもと、「火災保険 見直しポイント10箇条」を公開するとともに、ソニー損保の火災保険の補償内容についてご紹介します。

■2024年10月に火災保険料が改定、過去最大の引き上げ幅に

損害保険料率算出機構は、2023年6月に全国平均で13.0%の参考純率の引き上げを発表しました。それを受け、 2024年10月に火災保険料の改定が行われることが各保険会社から発表されています。

今回の参考純率の引き上げ幅は、2014年以降最大となっています。

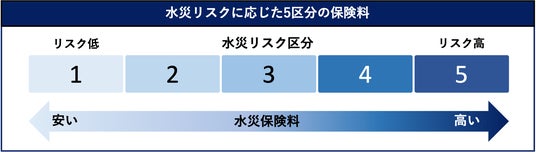

この背景には、近年頻発する自然災害による被害が増加し、それに伴う保険金支払いが増えていることがあります。また今回の改定では、参考純率の引き上げに加え、これまで全国一律だった火災保険の水災料率が5つの区分に細分化されます。水災リスクが最も低い「1等地」から、最も高い「5等地」までの区分が設けられ、リスクの高いエリアにお住まいの方は火災保険料がより高くなる可能性があります。そのため、居住エリアの自然災害リスクを正確に把握し、補償内容を適切に選択・見直すことが重要です。

そこで今回、ファイナンシャルプランナーの清水香さん監修のもと「火災保険 見直しポイント10箇条」を公開いたします。ご自身が契約している火災保険の見直しにぜひお役立てください。

FP清水香さんによる火災保険料率改定の解説

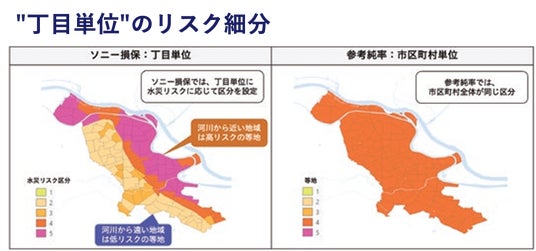

2024年10月、損保各社で火災保険料が見直され、多くの場合、引き上げられます。さらに今回は、火災保険のうち水災を補償する部分の保険料が、所在地の水災リスクに応じた金額に細分化されます。床上浸水や土砂災害のリスクが高いエリアは保険料が高くなり、逆にリスクが低いエリアは保険料が安くなります。多くの損保会社は市区町村別に5区分の保険料を設定していますが、なかにはハザードマップをもとに丁目単位で区分を設け、よりリスク実態を踏まえた保険料を設定する損保会社もあります。

火災保険は、都道府県や住宅構造、築年数、補償内容などの要素で保険料が変わります。 10月以降はさらに、住所が保険料を決める新たな要素に加わります。10月以降に火災保険の契約をするとき、保険料の負担が増したと感じる世帯は少なくないでしょう。

火災保険料を決める要素は損保各社で異なり、より複雑になりました。契約の仕方や補償選びでも保険料が変わってくるため、複数の火災保険の見積りを取って比較検討することが欠かせなくなっています。今回、火災保険が改定される背景、火災保険の見直しに際して知っておきたいポイントをお伝えします。

■火災保険料改定の背景

損保各社による火災保険の今回の改定は、2023年6月に実施された火災保険の参考純率改定を受けて行われるものです。参考純率とは、損害保険料率のうち保険金に充てられる部分となる純保険料率にあたるもの。業界団体である損害保険料率算出機構が提供しており、各損保会社は火災保険料率を決める際、参考純率を踏まえて独自に保険料率を決定します。

2023年6月の改定により、参考純率は全国平均で13%引き上げられています。過去最高の引き上げとなった背景には、一定規模の被害を及ぼす風水災が近年ほぼ毎年各地で発生していること、災害等で被害を受けやすい老朽化住宅が増えていること、さらに修理費高騰により保険金支払いが増加していることがあります。そのため火災保険収支は近年、恒常的な赤字を余儀なくされ、参考純率を引き上げざるを得ない状況になりました。

ただ前述のように、参考純率13%の引き上げはあくまでも全国平均であり、かつ実際に私たちが負担する保険料は各損保会社が独自に決めます。住まいの要件により保険料の多寡は変わり、保険料が下がる場合もあります。

■誰もが納得して水災補償を選べる保険料へ

水災料率の細分化が今回行われることになった理由は、契約者間の公平性を期すためです。

火災保険の「水災」は、河川の氾濫などの洪水のほか、集中豪雨等で低地に水が溜まる内水氾濫、土砂災害などによる住宅等の損害を補償します。水災リスクの有無や深刻度はいうまでもなく立地で異なります。ところがこれまでは、地域ごとの水災データが不十分で、全国一律の水災料率が用いられていました。これを不公平として、保険料負担の公平性の観点からリスクに応じた保険料を設定すべき、との指摘もなされていました。

地球規模の気候変動の影響もあり、昨今、水災リスクは深刻化しています。予想を超える被害を受けるおそれは誰にでもあり、ひとたび床上浸水や土砂災害の被害を受ければ、住宅や家財の損害は相当深刻なものとなります。誰もが納得して水災補償を選択できることが重要であることからも、契約者間の公平性を担保し、リスクに応じた水災料率が設定されることになったのです。

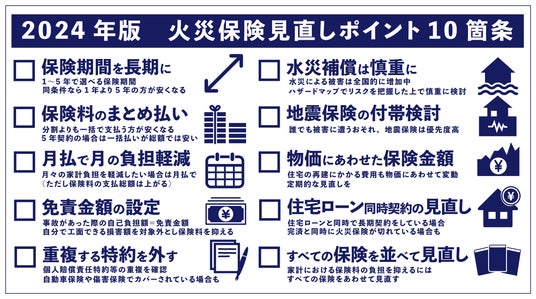

FP清水香さん監修「火災保険 見直しポイント10箇条」

10月以降に火災保険料がアップするとしても、火災や災害といった非常事態において住まいや財産を守る火災保険を解約することはお勧めできません。しかし他方で、物価上昇が続き家計への負担は大きくなってきています。可能な限り保険料を抑え、かつ安心な補償を確保するために知っておきたい「火災保険 見直しポイント10箇条」をご紹介、解説していきます。

火災保険期間は現在、1年~5年の間で選択できます。保険料の面からみると、保険期間が長いほど保険料は安くなります。同じ補償内容で、かつ保険料の支払い方法がいずれも年1回の場合、保険期間1年より5年のほうが保険料は安くなります。

火災保険料は、分割よりも一括で支払う方が安くなります。同じ保険期間5年とした場合でも、保険料を年1回、5回にわたって支払うよりも、契約時に5年分を一括払する方が5年間の総保険料は安くなります(※)。より長い保険期間で、かつ保険料をまとめて支払えば、補償内容を変えなくても保険料を抑えることができます。

※保険料が5年間変わらない場合

1度に支払う保険料の負担を軽減したいなら、月払にする選択肢もあります。一括払や年払よりも、同じ保険期間での総保険料は高くなりますが、支払いやすさでは優位となります。火災保険は、火災や災害といった非常事態による深刻な損害をカバーする保険です。負担がキツイからと、火災保険に入らないという選択肢は避けるべき。足元の保険料負担を抑えながらも、確実に補償を確保するために、知っておきたい手段です。

火災保険を契約するとき「免責金額」を設定すると保険料が安くなります。免責金額とは自己負担額のこと。多くは3万円や5万円、10万円などの金額から選択でき、免責金額が高いほど保険料は安くなります。

たとえば、10万円の免責金額を設定すると、10万円以下の損害では保険金が受け取れません。また、100万円の損害が生じたとき、受け取れる損害保険金は90万円になります。それでも自分で工面できる損害額を対象外とすれば、保険料を抑える選択肢が生まれるということです。

火災保険も含め、加入している保険に特約が重複して付帯されていないか確認しましょう。付帯している特約が十分な保険金額なら、重複する特約はやめても問題ありません。

たとえば、個人賠償責任保険特約は自動車保険や傷害保険、共済などにも付帯できます。補償される金額は実損額までですから、複数契約をしていてもムダになります(※)。無制限の保険金額を確保しているなら、1世帯に1契約で心配無用です。

※無制限を除き、複数契約があるときは各契約の保険金額の合算額が補償上限となる

保険料を重視するあまり、必要な補償をはずすことは避けましょう。とりわけ、床上浸水や土砂災害などの深刻な被害をカバーする「水災」は、優先度の高い補償です。水災による被害が全国で増加している現状がある一方、火災保険に水災補償を付帯する世帯は近年減ってきています。

しかし、保険料を下げるために災害時の経済的リスクを上昇させては本末転倒。マンションのような堅固な建物であっても、集中豪雨によって立地の水はけが悪くなり、排水口から水が逆流することも考えられます。集中豪雨が原因の損害は、水災が付帯されていないと補償が受けられません。お住まいの自治体が作成する水災や土砂災害などのハザードマップから住所地にどのようなリスクがあるかを確認して、水災補償を付帯するかを慎重に検討しましょう。

地震保険は誰にとっても優先度の高い保険といえます。いつ、どこで、どの規模で起こるかがわからないのが地震であり、誰でも被害を受けるおそれがあります。巨大地震が起きると、甚大な被害が生じるおそれもあります。そこで地震保険は、損保会社だけでなく政府も保険金の支払い責任を負う官民一体の制度で運営される非営利制度として成立しており、損保会社に利益は生じません。

補償されるのは火災保険金額の最大50%で、受け取れる保険金は損害に応じたざっくり4区分(全損・大半損・小半損・一部損)です。この点は、住宅を再建できる保険金が受け取れる火災保険とは異なりますが、公的支援が限られるなか、地震保険は生活再建を支える有力な手立てとなりうるもの。とりわけ、持ち家で住宅ローン残債が相当額あり、手元の現金が少ない場合、被災後の生活再建は厳しくなりがちです。非常事態における家計予測を踏まえて加入を検討しましょう。

火災保険金額は定期的に見直しましょう。長期間そのままにしておくと、実際に必要な額より少ない保険金しか受け取れないことがあります。火災保険金額は、現時点で住宅を再取得(再建)できる金額で設定するのが基本です。住宅新築時にその価格に合わせて火災保険金額を設定しても、その後に物価が変動すれば、住宅再建に必要な金額は変わります。適切な保険金額にしておかないと、思ったように保険金が受け取れないトラブルが生じがち。契約の際には、保険金額も確認して、必要であれば見直しましょう。

住宅ローン完済時、火災保険が切れたまま放っておいていませんか?住宅ローン契約のとき、以前はローン期間に合わせて最長36年の長期の火災保険に加入することができました。しかしローン完済時に火災保険が切れているのに、そのままにしているケースも見られます。火災保険は生活基盤を守る保険です。近所からのもらい火、災害による被害…。いずれも火災保険や地震保険がなければ生活再建は多くの場合、困難となります。火災保険が切れないように注意しましょう。

家計における保険料の負担を抑えたいときは、火災保険のみならず、世帯で負担しているすべての保険をあわせて見直すのがポイントです。保険で備えたほうがよいリスク、貯蓄で準備するのが合理的なリスクを切り分けて、改めて加入する保険の要・不要を考えるのがポイントです。その判断基準は以下3つ。

「手元のお金で対応できない事態」

「家計に大きな影響が及ぶ事態」

「公的な給付・支援が不十分な事態」

これが保険で準備したほうが良いリスクです。こうした視点で、火災保険をはじめ、わが家の保険を今一度見直してみてはいかがでしょうか。

解説:清水 香さん

FP&社会福祉士事務所OfficeShimizu代表/生活設計塾クルー取締役

1968年東京生まれ。大学在学中より生損保代理店業務に携わるかたわらファイナンシャルプランニング業務を開始。2001年、独立系FPとしてフリーランスに転身。家計の危機管理の観点から、社会保障や福祉、民間資源を踏まえた生活設計アドバイスに取り組む。近著「どんな災害でもお金とくらしを守る」(小学館クリエイティブ)

CFP(R)認定者/FP1級技能士/社会福祉士

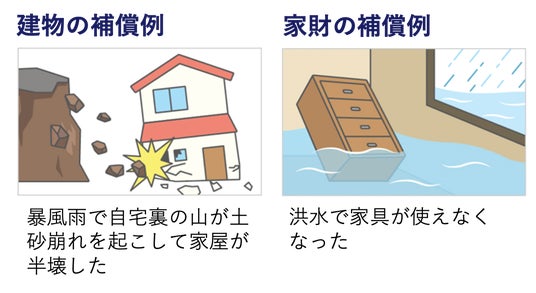

水災補償 /ソニー損保 新ネット火災保険の場合

台風や暴風雨などが原因で起こる洪水・高潮・土砂崩れなどにより、建物や家財に再調達価額*の30%以上の損害が生じたとき、または建物が床上浸水もしくは地盤面より45cmを超える浸水となった結果、損害が生じたときに、保険金を支払われます。

*万一事故が起きた場合、実際にかかる修理・建て直しに必要な金額のこと

従来、水災の保険料は構造級別ごとに全国一律でしたが、ソニー損保では2024年10月1日以降が保険始期日となる契約を対象とした商品改定で、所在地を”丁目単位”で細分化してリスクを判定し保険料に反映します。”丁目単位”のリスク細分を導入することで、より実態に沿った合理的な保険料の実現を目指します。

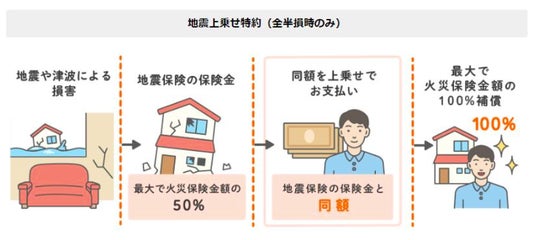

地震上乗せ特約 /ソニー損保 新ネット火災保険の場合

地震保険は火災保険とセットで加入することができ、加入すると地震による建物の倒壊や火災、地震によって発生した津波による住家被害など、地震等を原因とする建物や家財の損害が補償されます。

地震保険で補償される金額は、最大でも火災保険の保険金額の50%となっていますが、ソニー損保の新ネット火災保険では、「地震上乗せ特約(全半損時のみ)」(※1)をセットすることで最大100%(火災保険に対して)の補償額にすることが可能となっています。地震保険によって全損、大半損または小半損として保険金をお支払いする場合に、地震保険による保険金と同額をお支払いします。(一部損の場合はお支払いの対象外)なお、この特約は地震保険の保険金額を「火災保険の保険金額の50%」に設定した場合のみセットすることができます。

(※1)地震上乗せ特約の正式な特約名称は、「地震危険等上乗せ補償特約(全半損時のみ)」です。